| İndirimli oran kapsamındaki KDV iade işlemlerinde önemli bir sorun eksi (-) fark uygulaması |

|

|

|

| 03 Mayıs 2013 | |

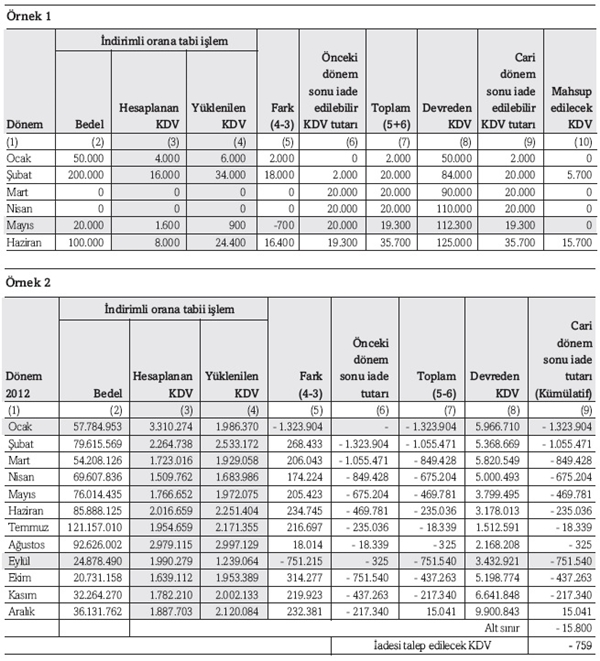

Bilindiği üzere; Katma Değer Vergisi (KDV), muamele vergilerinin en gelişmiş ve modern şekli olarak kabul edilmektedir. Bu Vergi, yayılı ancak kümülâtif olmayan bir muamele vergisidir. Bu özelliği dolayısıyla, verginin piramitleşmesi denilen hadiseye de yol açmamaktadır. Kanunun gerekçesinde de belirtildiği üzere; KDV'nin diğer muamele vergilerine göre en üstün yönü vergi indirimi müessesedir. İndirimin mahiyeti en yaygın uygulamasıyla, satışlar üzerinden hesaplanan KDV'den bu satışların girdilerine ilişkin KDV'nin indirilmesidir. KDV uygulanmasındaki en önemli sorunlardan biri de, bazı mal ve hizmetlerde KDV oranının düşürülmesi ile ortaya çıkmaktadır. Zira: KDV oranı düştüğünde, mükellefin KDV tahsilatı da düşmekte, eğer mükellef bu faaliyeti sürdürebilmek için tahsil ettiğinden daha fazla KDV yüklenmek zorunda kalıyorsa, giderek büyüyen bir devreden KDV sorunu ile karşı karşıya kalınmakta ve KDV iadesi alma ihtiyacı ortaya çıkmaktadır. Bu kapsamda, 3065 sayılı Katma Değer Vergisi Kanunu'nun 29/2'nci maddesi, KDV oranı indirilmiş olan teslim ve hizmetleri bulunan mükelleflere, indirimli oran nedeniyle eksik hesapladıkları KDV'yi telafi amacıyla iade hakkı tanınmış bulunmaktadır. Söz konusu iade işlemleri ile ilgili olarak daha önce çıkarılan tebliğ düzenlemelerinin tamamı 119 numaralı KDV Genel Tebliği ile yürürlükten kaldırılmış ve yeni bazı değişiklikler getirilmek suretiyle, bahsi geçen iade uygulaması yeniden ve topluca tanzim edilmiş bulunmaktadır. Bu yazımızda, yüklenilen KDV'nin hesaplanan KDV'den az olduğu dönemlerde mükellefin iade hakkının azaltılması gerektiği görüşünü benimseyen 119 seri numaralı KDV Genel Tebliği'nin; mezkûr kanunun yukarıda yer verilen verginin mükellefin üzerinde kalmaması gerektiğine dair temel teorisi, kanunun amacı, lafzı ve ruhi ile hiçbir şekilde bağdaşmadığını düşündüğümüz uygulaması konu edilecektir. 119 Seri Numaralı KDV Genel Tebliği'nden önceki uygulama İndirimli orana tabi işlemlerde iade uygulamasının usul ve esaslarının belirlendiği 99 Seri Numaralı KDV Genel Tebliği'nin; 1.3. "Mahsuben İade Tutarının Hesaplanması" başlıklı bölümünde, yılı içinde mahsuben iade edilecek KDV tutarlarının hesaplanmasına, ilgili yılın Ocak döneminden itibaren başlanacağı, hesaplamanın 74 Seri Numaralı KDV Genel Tebliği ile 76 Seri Numaralı KDV Genel Tebliği'nde yer alan açıklamalara uygun olarak dönemler itibariyle ve kümülâtif olarak yapılacağı yönünde düzenleme yapılmıştır. Buna göre, 119 seri numaralı KDV Genel Tebliği'nden önceki uygulamada, hesaplanan KDV'nin yüklenilen KDV'den yüksek olduğu dönemlerde aradaki fark eksi (-) değer olarak değil, sıfır (0) olarak dikkate alınmıştır. Sorunun başlangıcı: Konya Vergi Dairesi Başkanlığı'nın muktezası İndirimli orana tabi KDV iade işlemlerinde, hesaplanan KDV'nin yüklenilen KDV'den yüksek olması durumunda hesaplamanın nasıl yapılacağına ilişkin sorun ilk olarak Konya Vergi Dairesi Başkanlığı'nın 16.01.2009 tarih ve KDV-2-11/ 102 sayılı muktezasına konu olmuştur. Zikrolunan muktezada, mükellefin KDV iade talebiyle ilgili olarak; indirimli orana tabi işlemlere ait hesaplama tablosunda yüklenilen KDV ile Hesaplanan KDV arasındaki farkın, kümülâtif iade edilebilir KDV sütununa eksi (-) olarak hesaplanması gerekirken sıfır (0) olarak hesaplanmasından dolayı iade işleminin yapılamayacağı ifade edilmiştir. Buna göre; indirimli orana tabi işlemler nedeniyle hesaplanan verginin, yüklenilen vergiden büyük olduğu dönemlerde (yüklenilen vergi indirim yoluyla telafi edildiği için) indirimli orana tabi işlemler nedeniyle iade doğmayacağı gibi, oluşan eksi (-) farkın aylar itibariyle hesaplanan iade miktarından tenzil edilmesi gerektiği belirtilmiştir. Konya Vergi Dairesi Başkanlığı'nın yukarıda yer verilen görüşü, kısa süre içinde diğer Vergi Daireleri nezdinde tereddütlere sebep olmuş, daha sonra birçok vergi dairesi tarafından benimsenen bu görüşe istinaden mükelleflerin aynı kapsamdaki iade alacakları sorunun çözümüne kadar Vergi Daireleri tarafından bloke edilmiştir. Tartışma ve tereddütlerin artması üzerine, Maliye Bakanlığı 119 Seri Numaralı KDV Genel Tebliği'nde konuyla ilgili olarak yukarıda yer verilen Konya Vergi Dairesi Başkanlığı'nın görüşüne paralel bir düzenleme yapmak suretiyle tartışmaya (şimdilik) son noktayı koymuştur. 119 Seri Numaralı KDV Genel Tebliği İle Yapılan Düzenleme: Bazı Dönemlerde Yüklenilen KDV'nin Hesaplanan KDV'den Az Olması Halinde Bunun Diğer Dönemlerdeki İade Alacağını Azaltacağı Yönündeki Görüşün Benimsenmesi Bazı dönemlerde indirimli oran kapsamındaki işlemler üzerinden hesaplanan KDV'nin, bu işlemler için yüklenilen KDV'den yüksek olması yani eksi (-) fark çıkması durumunda, bunun diğer dönemlerdeki iade haklarını azaltıp azaltmayacağı hususu uzun bir süre tartışıldıktan sonra, Vergi İdaresi, 119 seri Numaralı KDV Genel Tebliği'nin; "Yılı İçinde Mahsuben Talep Edilecek İade Tutarlarının Hesaplanması" başlığını taşıyan 2.1. bölümünde "(Ö) indirimli orana tabi işlemler üzerinden hesaplanan verginin bu işlemler nedeniyle yüklenilen vergiden yüksek olduğu dönemlerdeki tutarlar arasındaki fark, cari dönem sonu iade edilebilir KDV tutarından düşülecektir." açıklamasına yer vermek suretiyle bu konudaki görüşünü netleştirmiş bulunmaktadır. Bu görüşün ortaya çıkardığı sonuçlar, Tebliğ ekindeki 2 numaralı örnek tabloda aşağıdaki şekilde açıklanmıştır.

Buna göre; İlk iki dönemde iade hakkı doğuran işlem yapılmış ve 14 bin 300 TL olan yıllık iade sınırını aşan 5 bin 700.-TL tutarındaki iade hakkı mahsuben kullanılmış, sonraki iki dönemde indirimli orana tabi işlem yapılmamış, Mayıs dönemindeki indirimli orana tabi işlemlerde hesaplanan KDV bin.600 TL yüklenilen KDV 900 TL'den fazla olduğundan arada 700 TL tutarında eksi (-) fark ortaya çıkmıştır. Eğer, mükellef sonraki dönemlerde hiçbir mahsup ve iade talebinde bulunmazsa, bu eksi (-) fark daha önce yapılmış olan 5 bin 700 TL tutarındaki mahsubu etkilemeyecektir. İzleyen dönemlerde; KDV iade talebi ortaya çıktığında bu eksi (-) fark kümülâtif rakamı azaltacağı için yeni ortaya çıkacak KDV iadelerini eritecektir. Nitekim: Haziran döneminde hesaplanan ve yüklenilen KDV farkı 16 bin 400.-TL çıktığı halde, bir önceki dönemde ortaya çıkan 700 TL tutarındaki eksi (-) fark dolayısıyla Haziran dönemi iade tutarı 15 bin 700 TL olarak hesaplanmıştır. Yukarıdaki tablonun incelenmesinde görüleceği üzere, 119 seri Numaralı Tebliğ ile yapılan düzenleme çerçevesinde, ocak ve eylül dönemlerinde hesaplanan KDV yüklenilen KDV'den yüksek olduğundan burada ortaya çıkan eksi (-) farklardan dolayı herhangi bir iade alacağının doğmadığı kabul edilmektedir. Oysa: eksi (-) olarak kabul edilen değer, önceki uygulamada olduğu gibi sıfır (0) olarak kabul edilmiş olsa, bu defa mükellefin 2 milyon 74 bin 360 TL tutarında KDV iadesi alması mümkün olacaktır. Ancak bu örnekte, mükellefin mezkûr tebliğe göre iade alamadığı 2 milyon 74 bin 360 TL tutarındaki KDV, beyanname üzerinde sonraki döneme devreden KDV olarak yer alacaktır. Mükellefin, Genel Gider ve Amortismana Tabi İktisadi Kıymetler (ATİK)'den dolayı, dönemler itibariyle Yüklenilen KDV tutarlarında farklılıklar olması ve dolayasıyla yüklenilen KDV tutarlarında artış veya azalışlar olması mümkündür. Eğer, mükellefin faaliyeti sadece indirimli orana tabi satışlardan ibaret ise veya indirimli orana tabi satışlar ile birlikte ihracat istisnası kapsamında satışları varsa, iade alamadığı 2 milyon 74 bin 360 TL tutarındaki KDV'yi, sonraki dönemlerde indirim yoluyla gidermesi teknik olarak mümkün olmayacaktır. Zira: sonraki dönemde yapılacak iade talepleri sadece kendi dönemiyle ilgili yüklenilen KDV tutarlarından müteşekkil olacaktır. Diğer yandan, eksi (-) fark çıkan dönemlerdeki farkın, kümülâtif KDV İade tutarını azalttığı yönündeki bu görüşü kabul etmek mümkün değildir. Zira: farkın eksi (-) çıkmasının yaratacağı sonuç mükellefin iade miktarını azaltmamalı, bunun yerine devreden KDV'yi azaltmalı veya zaman içerisinde devreden KDV'nin erimesi durumunda ödenecek KDV'nin ortaya çıkmasını sağlamaktan ibaret olmalıdır. KDV'de yüklenilen vergi esas itibariyle fiyat mekanizması yoluyla nihai tüketiciye yansıtabilmekte ve bu suretle müteşebbis yönünden ekonomik kaynakların dağılımına önemli bir etkisi olmamaktadır. Bu özellik, uygulamada mükellef yönünden verginin zaman faktörü bir yana, tarafsız olması olarak isimlendirilmektedir. Yukarıdaki örnekte, bu temel kuralın tersine mükellef üzerinde bir maliyet oluşturulduğu açıkça görülmektedir. Değerlendirme ve sonuç İndirimli oran kapsamında KDV iade talebinde bulunan mükelleflerin, 119 seri Numaralı Tebliğ ile yapılan düzenleme çerçevesinde, Hesaplanan KDV'nin Yüklenilen KDV'den yüksek olduğu dönemler için ortaya çıktığı kabul edilen eksi (-) farklardan dolayı herhangi bir iade alacağının doğmadığı kabul edilmektedir. Buna göre, mükellefin iade alamadığı KDV, Beyanname üzerinde sonraki döneme devreden KDV içinde yer alacaktır. Eğer, mükellefin faaliyeti sadece indirimli orana tabi satışlardan ibaret ise veya indirimli orana tabi satışlar ile birlikte ihracat istisnası kapsamında satışları mevcutsa, iade alamadığı KDV'yi sonraki dönemlerde indirim yoluyla gidermesi teknik olarak mümkün olmayacaktır. Ayrıca, Katma Değer Vergisi Kanunu'nun; "Verginin Gider Kaydedilemeyeceği" başlığını taşıyan 58'inci maddesi uyarınca, indirilebilecek KDV, gelir ve kurumlar vergisi matrahlarının tespitinde gider olarak kabul edilmediğinden mükellefin iade alamadığı söz konusu tutarı gider olarak kayıtlarına alması da mümkün değildir. Tebliğde yapılan düzenlemeyle, Katma Değer Vergisi Kanunu'nun 29/2'nci maddesi uyarınca, KDV oranı indirilmiş olan teslim ve hizmetleri bulunan mükelleflere, indirimli oran nedeniyle eksik hesapladıkları KDV'yi telafi amacıyla tanınan iade hakkı engellenmiş olmaktadır. Bununla birlikte: birçok mükellef tebliğde, eksi (-) farklara ilişkin olarak yapılan düzenleme çerçevesinde hesaplama yaptıklarından, 2011 takvim yılına ait olup en geç 2012 Kasım dönemi KDV beyannamesinde bu kapsamda iade talebinde bulunmamışlardır. Bu mükellefler, içinde bulunduğumuz 2013 takvim yılında hak kaybına uğramış olduklarından bunların mağduriyetlerinin de geçmişe yönelik olarak düzeltilmesi gerekecektir. Buraya kadar yapılan açıklamalardan anlaşılacağı üzere; yüklenilen KDV'nin hesaplanan KDV'den az olduğu dönemlerde mükellefin iade hakkının azaltılması gerektiği görüşünü benimseyen 119 seri numaralı KDV Genel Tebliği'nin; KDV Kanunu'nun verginin mükellefin üzerinde kalmaması gerektiğine dair temel teorisi, kanunun amacı, lafzı ve ruhi ile hiçbir şekilde örtüşmemektedir. Ayrıca, 119 seri numaralı KDV Genel Tebliği'nin; bu Tebliğ'in yayımından sonraki indirimli oran kapsamındaki iade taleplerine uygulanacağı açıkça ifade edildiği halde, bazı Vergi Dairelerinin, Tebliğ'de belirtilenin aksine uygulamayı yayımından önceki iade taleplerine de teşmil etmesi doğru değildir ve bu nedenle Maliye Bakanlığı'nın tereddüde mahal vermeyecek şekilde konuya açıklık getirmesi beklenmektedir. Zira: mevcut uygulama, mükellef yönünden giderek katlanılması güç maliyetlere ve dolayısıyla mağduriyetlere neden olmaktadır. Reşat EBİRİ

---------------------------------------------------------------------------------------------------------------------------------------------------------------------------- Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. |