| Şirketinizi %92,93 ‘Vergisiz’ Büyütebileceğinizi Biliyor Musunuz? |

|

|

|

| 01 Ekim 2022 | |

|

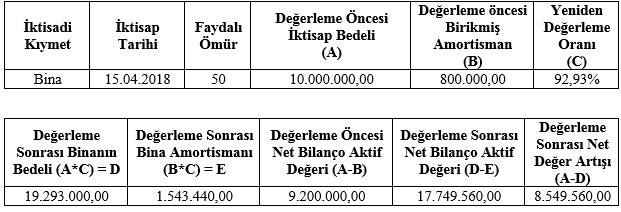

İçinde bulunduğumuz enflasyonist ortam, hayatın her alanında olduğu gibi, işletmelerin bilançolarını da olumsuz yönde etkiledi. Birçok şirketin, bilançosunda yer alan taşınır ve taşınmaz varlıkları (binalar, taşıtlar, makine ve teçhizatlar, demirbaşlar vb.) güncel piyasa değerinden oldukça uzak. Bu durumun nedeni ise, işletmeler tarafından satın alınan sabit kıymetlerin, alındığı tarih ile içinde bulunduğumuz dönemdeki fiyatları arasındaki uçurum. Üstelik, amortismana tabi sabit kıymetlerin satışından kaynaklanan kazanç ise işletmelere kar olarak yansıtılmakta ve vergilendirilmektedir. Beklenmedik ‘olağanüstü’ karlar ve buna paralel olarak ortaya çıkan yüksek vergi yükü, işletmeleri başka arayışlara itmektedir. Aslında, bu durumun kestirme bir çözümü var. Nasıl mı? Cevabımız, YENİDEN DEĞERLEME. Yeniden Değerleme Nedir?Yeniden değerleme, güncel piyasa koşullarına göre sabit kıymetlerin zaman içinde meydana gelen enflasyonist etkilerden korunması anlamına geliyor. Kısaca, sabit kıymetlerin piyasa koşullarındaki emsal değerlerine yükseltilmesidir. Bilindiği üzere, 7338 sayılı Kanunun 31’inci maddesiyle 213 sayılı Kanunun mükerrer 298’inci maddesine eklenen (Ç) fıkrasıyla, enflasyon düzeltmesi şartlarının gerçekleşmediği hesap dönemlerinde, amortismana tabi iktisadi kıymetlerin ve bunlara ait amortismanların sürekli olarak yeniden değerleme tabi tutulabilmesi imkanı getirildi. Şirketler bu kapsamda, enflasyon düzeltmesinin olmadığı, 2022 ve 2023 yılları içerisinde geçici vergi dönemleri itibariyle amortismana tabi iktisadi kıymetleri ve bunlara ait amortismanları vergi ödemeden değerleyebilecek. Üstelik, geçici vergi dönemleri itibariyle sürekli olarak değerleme işlemi yapılabiliyor. Kimler Sürekli Yeniden Değerlemeden Yararlanabilir?Yeniden değerleme uygulamasından, tam mükellefiyete tabi bilanço esasına göre defter tutan; kollektif, adi komandit ve adi şirketler de dahil olmak üzere ferdi işletme sahibi gelir vergisi mükellefleri ile kurumlar vergisi mükellefleri yararlanabiliyor. Öte yandan, dar mükellefler, işletme hesabı defteri tutanlar, serbest meslek erbabı mükellefler, altın, gümüş alım-satımı ve imali ile iştigal edenler ile kayıtlarını Türk Lirası dışında başka bir para birimiyle tutmalarına izin verilen mükellefler sürekli yeniden değerleme uygulamasından faydalanamıyorlar. Hangi Kıymetlere Sürekli Yeniden Değerleme Yapılabiliyor?Enflasyon düzeltmesi şartlarının gerçekleşmediği dönem sonları itibarıyla işletmelerin aktifinde kayıtlı bulunan amortismana tabi iktisadi kıymetler için yeniden değerleme imkanı mevcut. Bu kapsamda, şirketlerin aktiflerinde yer alan, binalar, taşıtlar, tesis makine ve cihazlar, demirbaşlar, leasing yolu ile iktisap edilen kıymetler yeniden değerlemeye tabi tutulabilecek. Kısaca, amortismana tabi olan maddi duran varlıklarınız için yeninden değerleme yapabilirsiniz. İktisadi kıymetlerin tamamı veya bir kısmı için de uygulamadan yararlanma hakkınız bulunuyor. Öte yandan, boş arazi ve arsalar gibi amortismana tabi olmayan iktisadi kıymetler kapsam dışında. Aynı durum, yapılmakta olan yatırımlar içinde geçerli. Bu niteliklerini korudukları müddetçe, sat-kirala-geri al işlemine veya kira sertifikası ihracına konu edilen iktisadi kıymetler ile iktisadi kıymetlerin alım, satım ve inşa işleri ile devamlı olarak uğraşanların bu amaçla aktiflerinde kayıtlı bulunan emtia niteliğindeki kıymetleri de yeniden değerlemeye konu edilemiyor. Diğer bir önemli konu ise, hesap dönemi içinde aktife giren amortismana tabi iktisadi kıymetler için aktife girdiği hesap döneminde, yeniden değerleme yapılamıyor. Kısaca, 2022 yılında aktife giren iktisadi kıymetler için geçici vergi dönemlerinde yeniden değerleme yapılamayacak. Ayrıca, yapılacak olan yeniden değerlemede değerlemeye konu olacak iktisadi kıymetlere maliyet bedeli olarak eklenen kredi faizleri ve kur farklarının da kapsam dışında olduğunu hatırlatmak isteriz. Yeniden Değerleme Oranı Nasıl Bulunuyor?Vergi Usul Kanunu’nun 298/(Ç) fıkrası kapsamında; amortismana tabi iktisadi kıymetlerin yeniden değerlemesinde değerlemenin yapılacağı yıla ait olan yeniden değerleme oranı kullanılacaktır. Kendilerine özel hesap dönemi tayin edilen mükellefler için, özel hesap döneminin başladığı takvim yılına ait oran esas alınması gerekiyor. 2022 yılı geçici vergi dönemleri için yeniden değerleme oranını tespit ederken, bir önceki yılın Kasım ayından başlamak üzere; 3,6 ve 9 uncu aylarda bir önceki 3,6 ve 9 aylık dönemlere isabet eden Yİ-ÜFE değerinde meydana gelen ortalama fiyat artış oranını esas almak yeterli. Öte yandan, Gelir İdaresi Başkanlığı tarafından 2022 yılı üçüncü Geçici Vergi Dönemi için yeniden değerleme oranının tespitine yönelik 61 No.lu Kurumlar Vergisi Kanunu Sirküler dün yayımlandı. Bu kapsamda, 2022 yılı üçüncü geçici vergi döneminde uygulanacak yeniden değerleme oranı %92,93 olarak tespit edildi. Peki, Sürekli Yeniden Değerleme Nasıl Yapılacak?Sürecin net olarak anlaşılabilmesi için örnek üzerinden ilerleyelim: Örneğin, (A) A.Ş. 30 Eylül 2018 tarihinde şirket aktifine 10.000.000,00 TL bedelle bina satın almıştır. (Normal amortisman oranı %2). (A) A.Ş. 2022 yılı 3. Geçici Vergi Döneminde Vergi Usul Kanununun mükerrer 298’nci madde hükümlerinden faydalanmak suretiyle yeniden değerleme işlemini yapmış ve yeni değer üzerinden amortisman ayırmıştır. Bu değerlemeye ilişkin hesaplama aşağıdaki gibi olacaktır;

Yukarıdaki tablodan anlaşılacağı üzere, işlem aslında oldukça basit. Aktifte yer alan değeri ve amortisman tutarını Gelir İdaresi Başkanlığı tarafından yayımlanan 61 No.lu KVK sirküleri doğrultusunda belirlenen (%92,93) yeniden değerleme oranı ile çarpıyor ve güncel rakama ulaşıyorsunuz. Ulaştığınız rakam üzerinden muhasebe kayıtlarınızı revize etmeniz yeterli. Üstelik, ‘vergi’ ödemeyerek şirketinizin aktifini %92,93 büyütüyorsunuz! Aradaki farkı ise, bilançonun özkaynak kaleminde yer alan “522 – Maddi Duran Varlık Yeniden Değerleme Artışları” hesabına almanız yeterli. Böylece, şirket aktifiniz %92,93 artarken, öz kaynağınız da %92,93 güçlenmiş oluyor! Öte yandan, 2022 yılında geçici vergi dönemlerinin hiçbirinde yeniden değerleme yapmadıysanız, endişe etmenize gerek yok. Çünkü, yıl sonunda da yeniden değerleme yapılabiliyor. Sürekli Yeniden Değerleme Yapılan İktisadi Kıymet Satılırsa Ne Olacak? Değerlemeye tabi tutulan iktisadi kıymetin satılması halinde pasifte özel fon hesabında gösterilen tutar için vergilendirilme durumu söz konusudur. 213 sayılı Vergi Usul Kanunun mükerrer 298’inci maddesine eklenen (Ç) bendinin 7.fıkrasında; “Yeniden değerlemeye tabi tutulan iktisadi kıymetlerin elden çıkarılması (satış, devir, işletmeden çekiş, tasfiye gibi) halinde, bunlara isabet eden pasifte özel bir fon hesabında gösterilen değer artışları aynen amortismanlar gibi muameleye tabi tutulur.” hükmü yer almaktadır. Bu noktada, en önemli ayrıntı, aradaki farkın sermayeye ilave edilmesi. Çünkü, pasifte özel bir fon hesabında gösterilen tutar sermayeye ilave edilirse, iktisadi kıymet satılsa dahi özel fon hesabı gelir veya kurumlar vergisine tabi tutulmuyor! Nitekim,213 sayılı Vergi Usul Kanunun mükerrer 298’inci maddesine eklenen (Ç) bendinin 6.fıkrasında; “Pasifte özel bir fon hesabında gösterilen değer artışı tutarının, sermayeye ilave edilme dışında herhangi bir şekilde başka bir hesaba nakledilen veya işletmeden çekilen kısmı, bu işlemin yapıldığı dönem kazancı ile ilişkilendirilmeksizin bu dönemde gelir veya kurumlar vergisine tabi tutulur. Sermayeye eklenen değer artışları, ortaklar tarafından işletmeye ilave edilmiş kıymetler olarak kabul edilir. Bu işlemler kâr dağıtımı sayılmaz.” hükmü yer alıyor. Sonuç Olarak; Sürekli yeniden değerleme imkanı özellikle içinde bulunduğumuz enflasyonist ortam göz önüne alındığında, şirketlerin bilançolarını güncelleyebilmeleri açısından son derece önemli bir uygulama. Ayrıca, şirketin aktifi ve öz kaynağı %92,93 oranında büyüyecek, en azından enflasyonist ortama uyum sağlanmış olacaktır. Üstelik, vergi maliyeti olmadan! Berkay ÖZGÜVEN Serbest Muhasebeci Mali Müşavir Bu e-Posta adresi istenmeyen postalardan korunmaktadır, görüntülemek için JavaScript etkinleştirilmelidir.

|