| Şirketten Para Çekmenin Maliyeti, Yüzde 40,75! |

|

|

|

| 02 Aralık 2023 | |

|

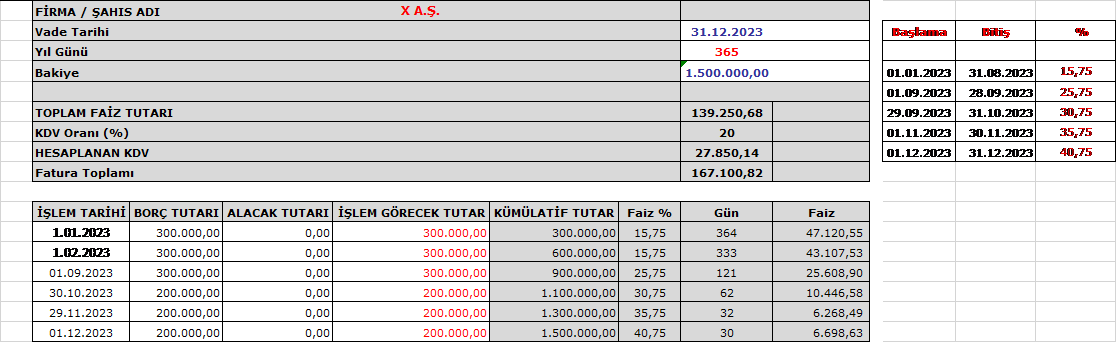

Uygulamada şirket sahiplerinin şirketle olan borç/alacak ilişkisine sıkça rastlıyoruz. Şirket ortaklarında genellikle “Nasıl olsa şirket benim, kendi paramı çekiyorum” bakışı hakim. Ancak, bu bakış açısında ihmal edilen şey, şirket ortakları ile şirket arasında oluşan para transferlerinin vergisel boyutu! Şirketlerin ortaklarına ödünç para (borç para) vermesi durumunda, adat faizi ve Kurumlar Vergisi + KDV karşımıza çıkıyor. Çünkü bu tür borç vermelerde, şirketin ortağına 3’er aylık geçici vergi vergi dönemleri itibariyle adat faizi hesaplaması gerekiyor. Özellikle son dönemde yapılan faiz artışları ile birlikte vergisel yük düşündüğünüzden daha fazla olabilir. Adat Ne Demek? Adat kelimesi, faiz hesaplamasında kullanılıyor. Transfer fiyatlandırması yoluyla örtülü kazanç dağıtımı düzenlemesi kapsamında grup içi şirketler başta olmak üzere şirketle ilişkili kişilere kullandırılan borç paralarla ilgili faiz hesaplamalarında karşımıza çıkıyor. Bu tutar, faiz hesaplamasına esas oluşturacak tutar ile günlerin çarpımı sonucunda elde ediliyor. Adat Faizine Vergi İncelemelerinde Çok Dikkat Ediliyor! Adat faizi, vergi incelemelerinde bakılan konuların başında yer alıyor. Ayrıca, Maliye’nin Risk Analiz Merkezi’nde tanımladığı önemli risk kalemleri arasında yer alıyor. Faiz Oranı Konusu Tartışmalı! Bu konuda, Vergi Denetim Kurulu, dış emsalle ilgili vergi incelemelerinde Vergi Müfettişlerinin esas alacakları emsal faiz oranını belirledi. Söz konusu Danışma Komisyonu Kararının özeti şu şekilde: “Transfer fiyatlandırması incelemelerinde mükellefin ortaklarına veya ilişkili kişilerine para kullandırdığı durumlarda iç emsal yok ise Türkiye Cumhuriyet Merkez Bankası tarafından ilan edilen bankalarca açılan ticari kredilere uygulanan ağırlıklı ortalama faiz oranının, kullandırılan döviz cinsinin mezkur ilanda yer almaması halinde ise bankalardan alınan faiz oranı bilgilerinin dış emsal olarak dikkate alınması gerekir.” şeklinde. Ancak, Danıştay’ın bu konudaki görüşü oldukça farklı. Danıştay yerleşik hale gelen Kararları özetle; “Adat hesaplamalarında Merkez Bankası’nca reeskont işlemlerinde uygulanan faiz oranının esas alınması gerektiği, bu hesaplamada yine Merkez Bankası’nın avans işlemleri için belirlediği faiz oranının veya bankalarca TL cinsinden açılan kredilere uygulanacak ağırlıklı ortalama faiz oranının esas alınmasının mümkün bulunmadığı”şeklinde (Danıştay 3. D.’nin 02.06.2022 tarihli ve E.2022/873, K.2022/2695, Danıştay 4. D.’nin 11.10.2022 tarihli ve E.2019/9874, K.2022/5509, aynı tarihli ve E.2020/3, K.2022/5511 sayılı Kararları). Peki, Faiz Oranı Ne Olmalı? Açıkçası, adat hesaplaması yapılırken seçilecek 2 yol var. Bunlardan ilki, cezalı tarhiyatlarla karşılaşmamak açısından VDK’nın bu yeni görüşüne göre adat faizi hesaplamak. Ya da Danıştay kararlarına göre reeskont faiz oranı üzerinden faiz hesaplamak. Bize göre de doğru olanı bu! Adat Hesaplamalarında Güncel Faiz Oranı %40,75 Oldu! 1 Aralık 2023 tarihli ve 32386 sayılı Resmi Gazete’de yayımlanan “Reeskont ve Avans İşlemlerinde Uygulanacak Faiz Oranlarının Tespiti” hakkında Tebliğ ile güncel faiz oranları açıklandı. Buna göre, vadesine en çok 3 ay kalan senetler karşılığında yapılacak reeskont işlemlerinde uygulanacak iskonto faiz oranı yıllık yüzde 40,75; avans işlemlerinde uygulanacak faiz oranı ise yıllık yüzde 41,75 olarak belirlendi. Biz Danıştay’ın kararlarını esas olarak, adat faizi hesaplamasında %40,75’i kullanmanın daha doğru olacağı kanaatindeyiz. Şirketten 1.500.000,00 TL Çekmenin Vergi Yükünü Biliyor Musunuz?

Yukarıdaki hesaplamadan görüleceği üzere, yıl başından itibaren ortağı olunan şirketten çekilen ve geri ödenmeyen 1.500.000,00 TL için şirket tarafından, ortağa 139.250,68 + %20 KDV’li fatura düzenlenecek. Düzenlenen faturadan kaynaklı olarak, 139.250,68*0,25 = 34.812,67 TL Kurumlar Vergisi ile 27.850,14 TL KDV olmak üzere toplamda 62.662,81 TL şirketten tarafından vergi ödenecek! Sonuç Olarak; Şirket ortakları, her ne kadar şirketi kendilerinin gibi görüp para çekme işlemi gerçekleştirse de sürecin vergisel bir boyutu var. Dolayısıyla, şirketten para çekerken bir kez daha düşünülmeli.

Berkay Özgüven https://www.ekonomim.com/kose-yazisi/sirketten-para-cekmenin-maliyeti-yuzde-4075/718572 |