| 7524 Sayılı Kanunla Yapılan Değişiklikler Sonrası Usulsüzlük ve Özel Usulsüzlük Cezalarında Özellikli Hususlar (Soru-Cevap) |

|

|

|

| 24 Ekim 2024 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

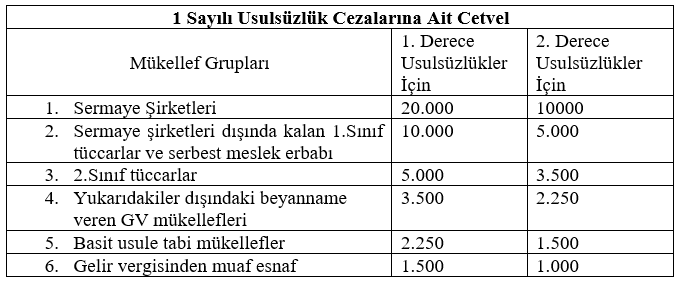

Vergi Usul Kanununda usulsüzlük, vergi kanunlarının şekle ve usule müteallik hükümlerine riayet edilmemesi olarak tanımlanmıştır. Kanun’da genel usulsüzlük ve özel usulsüzlük olmak üzere iki tür usulsüzlük düzenlemesi yer almaktadır. 7524 sayılı Kanun’la yapılan değişiklik sonrası genel usulsüzlüklerde önemsiz düzeyde olan cezalar ve özel usulsüzlük cezaları önemli miktarlarda artırılmış, birden fazla özel usulsüzlük cezası kesilmesi durumunda caydırıcılığı artırmak amacıyla her bir tespitte artan ceza uygulamasına gidilmiştir. VUK’un 352, 353, 355 ve mükerrer 355. maddelerinde usulsüzlük ve özel usulsüzlükler ile bu usulsüzlüklere uygulanacak cezalar tek tek sayılmıştır. Usulsüzlük ve özel usulsüzlük cezaları ile ilgili 7524 sayılı Kanun’la yapılan değişiklikler de dahil olmak üzere uygulamada sıkça karşılaşılan sorular ve cevapları aşağıda yer almaktadır. Soru 1: 7524 sayılı Kanun’la yapılan değişiklik sonrası 1. ve 2. derece usulsüzlük cezaları mükellef grupları itibariyle 2024 yılı için hangi tutarlarda uygulanmaktadır? Cevap 1: 7524 sayılı Kanun sonrası 02.08.2024 tarihinden itibaren uygulanmak üzere mükellef guruplarına göre uygulanacak usulsüzlük cezaları şu şekildedir:

Soru 2: 7524 sayılı Kanun’la yapılan değişiklik sonrası özel usulsüzlük cezaları 2024 yılı için hangi tutarlarda uygulanmaktadır? Cevap 2: Özel usulsüzlük cezaları 02.08.2024 tarihinden itibaren şu şekilde uygulanmaktadır:

Soru 3: Kesilecek özel usulsüzlük cezalarında üst sınır nasıl hesaplanmaktadır? Cevap 3: Bazı özel usulsüzlük cezalarında üst sınır var iken bazılarında ise bulunmamaktadır. VUK’un 353.maddesinin 1.fıkrasının 1.bendine göre; faturanın (veya maddede yazılı diğer belgeler) verilmemesi, alınmaması, düzenlenen bu belgelerde gerçek meblağdan farklı meblağlara yer verilmesi, bu belgelerin elektronik belge olarak düzenlenmesi gerekirken kağıt olarak düzenlenmesi ya da bu Kanunun 227. ve 231. Maddelerine göre hiç düzenlenmemiş sayılması halinde; bu belgeleri düzenlemek ve almak zorunda olanların her birine, her bir belge için 10.000-TL’den (2024 yılı) az olmamak üzere bu belgelere yazılması gereken meblağın veya meblağ farkının %10’u nispetinde özel usulsüzlük cezası kesileceği hüküm altına alınmıştır. Aynı maddenin 1.fıkrasının 2.bendinde ise bir takvim yılı içinde her bir belge nevine ilişkin olarak tespit olunan 1.bentte yazılı özel usulsüzlükler için kesilecek cezanın toplamının 2024 yılı için 10 Milyon-TL’yi geçemeyeceği belirtilerek üst sınır konulmuştur. 10 Milyon TL’lik üst sınır her bir belge türü için ayrı ayrı uygulanacaktır. Yukarıdaki tutar sınırı 2.bentte sayılan perakende satış fişi, ödeme kaydedici cihazla verilen fiş, giriş ve yolcu taşıma bileti, sevk irsaliyesi, taşıma irsaliyesi, yolcu listesi, günlük müşteri listesi ile Maliye Bakanlığınca düzenleme zorunluluğu getirilen belgelerin; düzenlenmediğinin, kullanılmadığının, bulundurulmadığının, düzenlenen belgelerin aslı ile örneğinde farklı meblağlara yer verildiğinin veya gerçeğe aykırı düzenlendiğinin tespiti halinde her bir belge için de geçerli olup, 10.000-TL olan her bir tespitte uygulanacak özel usulsüzlük cezası her bir tespit için 1 Milyon TL’yi, bir takvim yılı içinde ise 10 Milyon TL’yi aşamayacaktır. VUK’un mükerrer 355.maddesinin 4.fıkrasında ise; tahsilat ve ödemelerini banka, benzeri finans kurumları veya posta idarelerince düzenlenen belgelerle tevsik etme zorunluluğuna uymayan mükelleflerden her birine, her bir işlem için bu maddeye göre uygulanan cezalardan az olmamak üzere 2024 yılında 1. Sınıf tüccarlar ile Serbest Meslek Erbabı için 20.000-TL, 2. Sınıf tüccarlar için 10.000-TL, diğerleri için 5.000-TL, işleme konu tutarın %10’u nispetinde özel usulsüzlük cezası kesileceği, ancak bu fıkra uyarınca bir takvim yılı içinde kesilecek özel usulsüzlük cezasının toplamının 2024 yılı için 20 Milyon TL’yi geçemeyeceği hüküm altına alınmıştır. Yukarıdaki farklı üç durum için geçerli üst sınır hadleri ayrı ayrı uygulanacak olup, birleştirme söz konusu olmayacaktır. Örneğin, VUK’un 353.maddesinin 1.fıkrasının 1.bendine göre; verilmesi ve alınması icab eden faturanın verilmemesi, alınmaması veya düzenlenen bu belgelerde gerçek meblağdan farklı meblağlara yer verilmesi halinde 2024 takvim yılı için en fazla 10 Milyon TL özel usulsüzlük cezası kesilecek olup, 2.bentte yazılı sevk irsaliyesi için de ayrı olarak 10 Milyon TL’lik üst sınır uygulanacaktır. Dolayısıyla, bir takvim yılı içinde her iki belge türü için kesilebilecek toplam üst sınır 10 Milyon + 10 Milyon = 20 Milyon TL olacaktır. Bununla birlikte, bir mükellefin yukarıdaki haller dışında, VUK’un mükerrer 355.maddesinin 4.fıkrasına göre; tahsilat ve ödemelerini banka, benzeri finans kurumları veya posta idarelerince düzenlenen belgelerle tevsik etme zorunluluğuna uymaması halinde bu fiillerinden dolayı bir takvim yılı içinde kesilecek özel usulsüzlük cezasının toplamı 2024 yılı için 20 Milyon TL olacaktır. Aynı mükellefin hem fatura alıp vermeme, hem irsaliye düzenlememe hem de tahsilat ve ödemelerini banka üzerinden yapmama fiillerini aynı takvim yılı içerisinde gerçekleştirmesi halinde, o yıl için kesilebilecek maksimum özel usulsüzlük cezaları belirlenirken, bu üç fiil için belirlenen azami hadler ayrı ayrı uygulanacaktır. Dolayısıyla, belirtilen mükellefe yukarıda sayılan farklı fiillerinden dolayı bir takvim yılı içinde en fazla 10 Milyon + 10 Milyon + 20 Milyon = 40 Milyon-TL özel usulsüzlük cezası kesilebilecektir. Soru 4: Usulsüzlük ve özel usulsüzlük cezaları tarhiyat öncesi veya tarhiyat sonrası uzlaşmaya konu edilebilir mi? Cevap 4: 2024 yılı için 23.000-TL’yi aşan usulsüzlük ve özel usulsüzlük cezaları hem tarhiyat öncesi hem de tarhiyat sonrası uzlaşmaya konu edilebilmektedir. Uzlaşmaya konu edilebilecek usulsüzlük ve özel usulsüzlük cezalarının tespitinde cezayı gerektiren fiil bazında kesilecek toplam ceza tutarı dikkate alınmaktadır. 23.000-TL’yi aşmayan usulsüzlük ve özel usulsüzlük cezaları için Kanunun 376’ncı maddesindeki indirim oranı %75 olarak uygulanmaktadır. Soru 5: Kesilen özel usulsüzlük cezaları için gecikme faizi veya gecikme zammı uygulanır mı? Cevap 5: Özel usulsüzlük cezaları ceza mahiyetinde olduğundan 6183 sayılı Kanunun 51.maddesi gereğince gecikme zammı tatbik edilmez. Özel usulsüzlük cezaları için Vergi Usul Kanununa göre gecikme faizi de uygulanamaz. Soru 6: Özel usulsüzlük cezalarında indirim uygulamasının şartları nelerdir? Cevap 6: Usulsüzlük veya özel usulsüzlüklere ilişkin indirimin uygulanabilmesi için, indirimden arta kalan cezaların ihbarnamelerin tebliğ tarihinden itibaren otuz gün içinde mükellef veya vergi sorumlusunun ilgili vergi dairesine başvurarak vadesinde veya 6183 sayılı Kanunda belirtilen türden teminat göstererek vadenin bitmesinden itibaren üç ay içinde ödeyeceğini bildirmesi gerekir. Ayrıca, mükellef veya vergi sorumlusu ödeyeceğini bildirdiği özel usulsüzlük cezasını yukarıda yazılı süre içinde ödemez veya dava konusu yaparsa indirim hakkı ortadan kalkar. Yukarıda bahsedilen indirim bütün usulsüzlük ve özel usulsüzlük cezaları için geçerlidir. Bu indirim dışında, elektronik ortamda beyanname verilmesi mecburiyetine uyulmaması (Örn. KDV Beyannamesi) halinde kesilmesi gereken özel usulsüzlük cezasının, beyannamenin kanuni süresinin sonundan başlayarak elektronik ortamda 30 gün içinde verilmesi halinde 1/10 oranında, bu sürenin dolmasını takip eden 30 gün içinde verilmesi halinde ise 1/5 oranında uygulanacağı, yine elektronik ortamda bildirim veya form verilmesi mecburiyetine uyulmaması halinde kesilmesi gereken özel usulsüzlük cezasının, bildirim veya formların belirlenen sürelerin sonundan başlayarak elektronik ortamda 3 gün içinde verilmesi halinde 1/10 oranında uygulanacağı, ayrıca elektronik ortamda verilme zorunluluğu getirilen bildirim veya formlara (Örn.Ba/Bs Formu) ilişkin olarak süresinden sonra düzeltme amacıyla verilen bildirim ve formların, belirlenen sürelerin sonundan itibaren 10 gün içinde verilmesi halinde özel usulsüzlük cezası kesilmeyeceği, takip eden 15 gün içinde verilmesi halinde ise kesilmesi gereken özel usulsüzlük cezasının 1/5 oranında uygulanacağı hüküm altına alınmıştır. Yukarıdaki hallerin her biri için de 376. maddeye göre %50 (23.000-TL üzeri için %75) oranında indirim ayrıca uygulanacaktır. Soru 7: Özel usulsüzlük cezasını gerektiren bir fiil ile vergi ziyaına da sebebiyet verilmesi halinde özel usulsüzlük cezası ile vergi ziyaı cezası ayrı ayrı mı uygulanacaktır? Cevap 7: Bilindiği üzere, VUK’un 336. maddesi gereğince cezayı gerektiren tek bir fiil ile vergi ziyaı ve usulsüzlük birlikte işlenmiş olursa, bunlara ait cezalardan sadece miktar itibariyle en ağırı kesilir. Genel usulsüzlükler için geçerli olan bu kural, özel usulsüzlük cezaları için geçerli değildir. Zira, VUK’un 353. maddesinin sondan bir önceki fıkrasında, maddede yazılı usulsüzlükler sonucunda vergi ziyaı da meydana geldiği takdirde bu ziyaın gerektirdiği vergi cezalarının ayrıca kesileceği ve bu cezalar hakkında 336. madde hükmünün uygulanmayacağı hüküm altına alınmıştır. Dolayısıyla, özel usulsüzlük cezası ve vergi ziyaı cezası ayrı ayrı uygulanacaktır. Soru 8: Özel usulsüzlük cezaları gelir veya kurumlar vergisi matrahlarının tespitinde indirim konusu yapılabilir mi? Cevap 8: Özel usulsüzlük cezaları, vergi kanunlarında sayılan “vergi cezaları” mahiyetinde olduğundan GVK’nın 90. maddesi uyarınca gelir vergisi matrahından, KVK‘nın 11.maddesi uyarınca da kurumlar vergisi matrahından indirim konusu yapılamaz. Cihangir ÖZKÖK

https://www.alomaliye.com/2024/10/23/yeni-usulsuzluk-cezalari/ |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||